【财新专栏】ESG投资有超额收益吗?

2020/07/21

2020/07/21

什么才算超额收益?ESG投资能贡献超额收益吗?对此,上海交通大学上海高级金融学院邱慈观教授与上海高级金融学院社会责任投资专项基金研究员张旭华受邀撰文,分享观点。她认为,ESG投资的初衷并不全是为了收益,更不是为了超额收益,而更多是受到价值观驱使,通过投资来达成超乎收益的一些社会目标。

最近国内股市有一波行情,引起投资者关注,想趁着行情赚一笔。投资者除了直接进场买股外,也可循投资基金的方式间接参与。

基金有主动、被动之分,有主题、策略之分,而投资者在选择基金时,往往关心是否跑赢大盘,获得超额收益。聚焦于环境、社会及公司治理议题的ESG基金,这几年在国内崛起,超额收益为投资者所密切注意,更为实践者所广泛宣传。那么,ESG基金有超额收益吗?

图1:ESG投资将环社治议题纳入投资决策流程

什么才算超额收益?

ESG投资的超额收益,是讨论频率最高的问题之一。但这里涉及两个概念,一是“ESG投资”,另一是“超额收益”。

ESG投资是将环境、社会、公司治理三个议题纳入决策流程的一种投资方式。ESG投资包含七种投资策略,分别是剔除法、依公约剔除法、正面筛选法(同类最佳法)、可持续主题法、ESG整合法、积极股东法,以及影响力投资。各策略被使用的理由不一,譬如剔除法常因价值观理由而使用,积极股东法常因驱动企业行为改变而使用。这七种策略可以单独使用,也可以复合使用,譬如先用剔除法,再依公约剔除,最后再正面筛选。

至于超额收益,投资行业喜欢讲超额收益,但对于如何界定及其贡献来源,却很少深入梳理。事实上,超额收益涉及两个变量,一是组合收益率,另一是基准收益率。一般说的超额收益率,是组合收益率与无风险收益率之差。

超额收益的贡献到底来自哪里呢?这涉及背后的金融模型,其发展从单因子演变到四因子,愈后来的愈完备。单因子模型是一般所谓的资本资产定价模型(capital asset pricing model, CAPM),但近二十年来遭遇许多挑战和质疑,而比较有说服力的是四因子模型。

四因子模型源于三因子模型,于上世纪九十年代由诺奖得主尤金•法马与学者French所提出,认为组合收益率受到市场因子、规模因子及价值因子的影响。其后在1997年时,学者Carhart却发现,三因子模型忽略了动量因子,因而建立了四因子模型。这表示,在对超额收益进行归因分析时,超额收益通常都可以被市场、规模、价值及动量这四个因子所解释。

Carhart的四因子模型后来又出现了修正版,其中将超额收益视为组合收益率与基准收益率之差。此处的基准收益率不再是无风险收益率,而是一个接近该组合风格的参考收益率,如纳斯达克指数收益率或沪深300指数收益率。在计算超额收益时,修正版的四因子模型仍然通过四因子来解释,而剩下未能被解释的收益率就是alpha。

图2:Alpha应该通过四因子模型来计算

此外,收益归因上,市场上还有Barra多因子模型。如MSCI于2018年发布的Barra中国权益市场模型,其中就有9个一级因子,20个二级因子,通过这些因子去观察投资组合的风险暴露和收益来源。囿于篇幅,不多赘述。

ESG投资能贡献超额收益吗?

了解超额收益的概念后,我们可以从”投资组合的角度”探讨下一个问题。

通过七种策略的运用,ESG投资最终体现为一个资产组合,其投资标的可为股票、债券等。ESG投资策略与传统策略的差异,主要体现在选股择时上,而这恰恰被市场认为是ESG投资的超额收益来源。

其实,关于ESG投资组合与普通投资组合之间的绩效差异,有两个重要的理论基础:一是组合多角化程度,二是组合构建成本。

关于第一点,基于诺奖得主马科维茨的现代投资组合理论(modern portfolio theory, MPT),无论采取正面筛选或负面剔除的方法,都会缩小投资组合的可选标的,最终无法得到最优组合,即组合不会处在有效前沿上。

不过,诺奖得主、麻省理工学院的莫顿教授则指出,当信息并不完全为投资者所掌握时,市场就不完全有效,所以非完全多角化的组合也可能获得更高的预期收益。因此关于第二点,ESG投资组合需要花更多成本去筛选出符合要求的标的,后续还需要持续调整组合。这些成本会造成ESG投资组合最后的收益率低于普通投资组合。

针对于此,有学者却指出,从信息不对称角度看信息成本和交易成本,只能说明ESG投资回报和传统投资回报之间的短期落差,当把”学习效果”考虑进去后,从更长的周期看,ESG投资的表现会较佳。

ESG投资真能贡献超额收益吗?

关于这个问题,从上世纪1980年代,学术界与市场实践者就开始讨论,相关文献不计其数,看法却不尽相同,答案从有alpha、没有alpha,到视情况而定的都有。

伦敦商学院的教授艾德曼(Alex Edmans)基于Carhart的四因子模型,采用1984年到2009年的数据,利用“美国100家最佳雇主公司”构建了一个市值权重组合,而该组合相对于无风险收益率有3.5%的alpha收益,相对于行业基准收益率有2.1%的alpha收益。这在一定程度上说明,采取ESG投资策略的组合,可以获得四因子所无法解释的超额收益,亦即alpha存在。

市场派的费里德(Gunnar Friede)等人搜集了两千多篇学术论文或行业报告,一并把财务绩效、市场绩效、运营绩效、ESG投资组合绩效等都视为”公司财务绩效”,基于计数法与元分析(meta-analysis),来探讨ESG与公司财务绩效之间的关系。结论指出,ESG投资在特定的市场和资产类别中,会存在超额收益的机会。

不过,同样采用元分析的方法,法国马赛KEDGE商学院的瑞菲黎(Christophe Revelli)教授等人,却得出不同的结论。该研究基于过去85篇论文,在对财务绩效明确界定后,检视了ESG投资与财务绩效之间的关系。研究结果发现,对于先前各研究的方法学及ESG维度进行调整后,ESG投资组合并不能显着贡献于超额收益。作者更表示,先前各研究结果的分歧,主要是研究方法和ESG投资的期限、主题、市场及财务绩效度量等因素所造成。在对这些因素做出调整后,相较于传统投资组合,ESG因素既不是优势,也不是劣势。

如何判断元分析的可信度?

元分析又称后设分析,其”后设”(meta)两字就点出了这个方法学的特点:基于先前多项研究结果的差异性及冲突性,以层次更高的视角,找出其背后的普遍原因。

在ESG投资的超额回报方面,元分析之目的,是通过实验组(ESG投资)与控制组(传统投资)的比较,而计算出ESG投资对超额回报的影响。ESG投资领域的元分析,这几年开始流行,原因可能与超额收益的争议有关,拟通过这个研究方法来得出一个全面性结论。

元分析建立在先前的研究上,这些研究所使用的数据、模型变量、统计方法等都不同,而元分析必须对此进行调整。元分析本身方法学的严谨性和细致性相当重要,涉及它怎么界定先前的相关研究,怎么避免选择偏误,怎么计算实验组与控制组之间的回报差异,以及怎么调整各种ESG因素对财务回报的影响等。另外,当调节变量会影响ESG投资和财务回报的关系时,必须一并纳入考虑,而投资组合建构者的特质即为其一。

但是,元分析不是万灵丹,同样采用元分析的研究,其结果可信度却差异很大,关键在于方法学的精确性。譬如,当一个元分析研究对于”财务绩效”的界定模糊,硬把企业财务绩效、市场绩效、ESG投资组合绩效等一并纳入,但研究主旨却是ESG投资和超额收益时,这无疑是混淆了ESG实践与ESG投资的差异。特别是,当把与ESG实践相连的”公司财务绩效”也并入ESG投资的”投资组合绩效”时,这个选择偏误扩大了样本范围,但同时造成研究结果的疑虑。费里德等人的研究正犯了样本选择偏颇的错误,洋洋洒洒搜集了两千多篇先前的文献,但其中多数与ESG投资无关,以致研究结果虚胖,可信度却不足。

为什么会得出不同的结论?

研究结论的不同可能与研究主体、研究方法及ESG投资策略异质性有关。

从研究主体看,主要有学者和业界专家两类。学者研究一般不涉及利益关联,且受惠于同行评审制度,必须针对评委意见一再修改才能获得学术期刊登出,故其研究结果相对客观可信。业者的实践经验丰富,但常有预设立场,为了得到想要的结果,不免做出偏误的选择。因此,当业界专家的报告是为了营销一只ESG基金时,其观点会更加追捧”ESG投资有超额收益”。

事实上,这种偏颇不只对”ESG投资有超额收益”成立,过去也发生于主动被动管理之争。学术研究结果指出,当投资于低费率的指数基金时,其绩效表现胜于主动管理型基金。这个结论显然不利于主动管理型基金的销售,故行业报告会反驳学者观点,强调主动管理的价值。

从研究方法看,即使不存在立场问题,也会存在研究方法问题。如上所言,样本选取、模型选择等方法学相关问题,都会影响最终的研究结论。譬如,样本选择会有幸存者偏差问题,样本区间和长度也会影响结果,而模型的优劣更决定了最终结果的可信度。

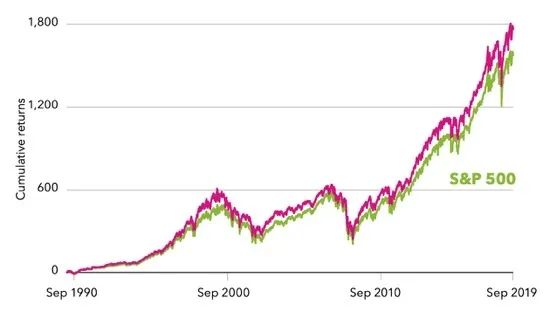

市场派为了说明ESG投资可以产生超额收益,常见做法是拿ESG组合的走势图与基准指数的走势图对比。如果ESG组合的收益率更高,就说明ESG投资具有超额收益。

但是,只和一个基准指数相比,这是单因子模型下的超额收益,并不是真正的超额收益。ESG投资真正的超额收益,是四因子模型下的alpha,是从原始回报中剔除了市场、规模、价值及动量这四种因子后的剩余收益。当使用单因子模型来计算超额收益时,其剩余收益渗杂了规模、价值及动量这三个因素,以致无法分辨它是否真由ESG投资所贡献。

举例来说,ESG投资以负面剔除法或正面筛选法形成的组合,可能保留了市值较大的公司,而剔除了市值较小的公司,背后原因与大公司的ESG评分更高有关。此时,当通过单因子模型计算alpha时,“超额收益”可能由规模因子和价值因子所造成,而未必真源于ESG投资策略。

图3:市场派常用单因子模型来计算alpha

从ESG投资策略的异质性来看,其实ESG投资有七种投资策略,基金管理人使用各策略背后的原因有所差异,忽视驱动因素的重要性而泛论ESG投资的超额收益,可能指鹿为马,导致欠缺意义的结论。

特别是,围绕着筛选法所做的学术研究,结论并不一致,理由与这种ESG投资策略的驱动原因有关:当剔除是基于信仰与价值观时,往往具有不可妥协的性质,其重要性远远超乎投资回报的考虑。但针对ESG整合法与积极股东法所做的研究,常得出ESG投资可贡献于超额回报的结论,理由涉及这两种ESG投资策略的驱动原因与实践方式。ESG整合法之把实质性ESG因素融入传统的投资模型,原本就着眼于提高收益,而积极股东法以影响实体企业的ESG实践为目标,最终也可能因发挥积极效应而产生超额收益。

因此,我们很难断言,ESG投资可以贡献超额收益,答案视具体情况而定。倘使ESG投资未必能获得超额收益,这类投资有什么意义呢?

超越风险与收益的第三维度到底是什么?

关于这个问题,美国ESG投资的行业组织US SIF(US Social Investment Forum)于2016年以94家机构投资者为对象,就投资决策中纳入ESG因素的理由做过一个调查。其中86%的受访机构表示,使命驱动是考虑ESG因素最重要的理由:ESG投资符合其使命和价值观。第二个原因是为了达成社会效益,而第三个原因是为了把控风险。直到第四个原因,才是为了收益。另外,受托责任、客户需求、监管要求等,也促使机构投资者考虑ESG因素。

如此看来,ESG投资的初衷并不全是为了收益,更不是为了超额收益,而更多是受到价值观驱使,通过投资来达成超乎收益的一些社会目标。依据投资者对社会的关切程度,我们可以把投资者细分为三类。第一类是社会责任中性投资者,他们的目标是最大化收益率,同时最小化风险。第二类是社会责任自觉投资者,他们在获得经风险调整的市场收益率后,还希望投资能符合自己的价值观。第三类是社会责任驱动投资者,他们把投资视为创造社会价值的工具。

笔者在此前《ESG投资能创造社会价值吗》一文中提及,在二级市场使用负面筛选法、同类最佳法、可持续主题投资法等ESG投资策略,都很难创造社会价值,但却能满足社会责任觉醒投资者的需求。只有能改变实体企业ESG行为的积极股东法,或是聚焦于一级市场的影响力投资等策略,才能创造社会价值,而符合社会责任驱动投资者的需求。

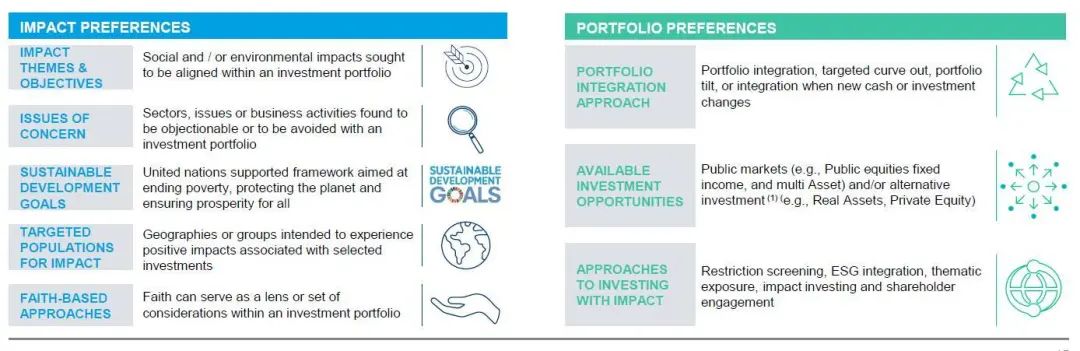

2015年之后,高盛、摩根斯坦利、贝莱德等金融机构,为满足客户的需求,都相继推出了可持续投资平台。摩根斯坦利甚至在2019年推出了影响力商数(Impact Quotient, ”IQ”)平台,以回应客户超越风险和收益的需求。投资者可基于自己的价值观,选择关心的ESG影响力议题,而IQ平台则可评估现有投资组合是否符合投资者特定的影响力偏好,还可以进一步寻找符合偏好的投资机会。

图4:影响力偏好与投资组合偏好必须能相互匹配

就本质上看,ESG投资属于双底线投资,投资者追求财务回报的同时,也想产生ESG影响力。传统投资关心的是两个维度,一是收益,另一是风险,而所有投资决策都围绕着这两个维度展开。对照之下,ESG投资关心三个维度,除了收益和风险,还有ESG影响力。

如果把属于三个维度的ESG投资缩减到两个维度,则这个遗漏举动会使ESG投资只能体现于标的筛选等决策流程,最终陷入与传统投资收益对比的僵局。只有将ESG投资从收益和风险两个维度中释放出来,展开一种超越于超额收益的讨论,我们才能看到更多核心本质。

文章载于财新专栏